副業が禁止されている先生でもできる6つの節税対策を活用してみましょう。

先生でもできる税金対策6選

公務員の先生は副業禁止ですが、税金対策をすることができます。

人気が高まっている「ふるさと納税」や昔からの定番である生命保険の活用、老後の資産形成に役立つNISAなど、先生でもできる税金対策を6つ紹介します。

①ふるさと納税

ふるさと納税を扱っている自治体に寄付をして返礼品を受け取れる制度です。

累計で払う税金自体は変わりませんが、返礼品を受け取れる分だけお得になります。

以前はAmazonギフト券など換金性が高い返礼品もありましたが、昨今は規制強化で転売などによる換金が難しい返礼品が主流になっています。

ふるさと納税を活用して食費や娯楽費などを減らし、実質的な支出削減を目指しましょう。

もちろん公務員の先生でも、ふるさと納税をするのはOKです。

上限を超えた金額を寄付すると控除の対象外で2重納税になってしまう点にだけ注意してください。

②住宅ローン控除

公務員や会社員ができる税金対策でもっとも大きな恩恵を受けやすい制度です。

築年数が浅いなど条件を満たす住宅をローン購入すると、控除率0.7%・控除期間13年間の控除が受けられます。(2022年の改正後)

仮にローン残債が4,000万円あった場合は、年間28万円の控除を受けられる計算です。

先生は地方公務員か転勤なしの条件で私学に勤務するケースが多いので、早い段階で住宅購入を検討してはいかがでしょうか?

昨今は未婚の先生が単身用や2人or3人暮らしを想定したコンパクトな分譲マンションを買う需要が高まっています。

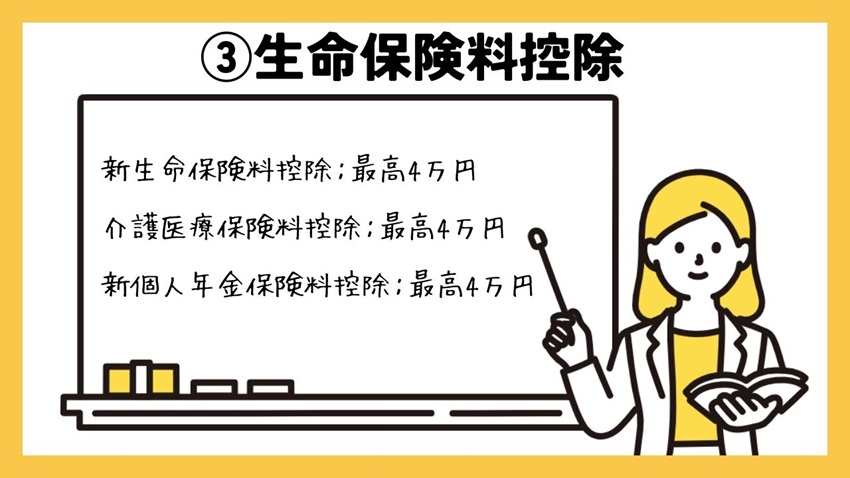

③生命保険料控除

一定の条件を満たした保険契約の場合、以下の生命保険料控除を受けられます。

- 新生命保険料控除:最高4万円

- 介護医療保険料控除:最高4万円

- 新個人年金保険料控除:最高4万円

個人年金や終身生命保険は貯蓄性が高い商品ですので、実質的な節税に繋がります。

最高で年間12万円の控除を受けられるので、賢く活用して税金対策をしましょう。

④iDeCo

当初は個人事業主向けに始まったiDeCo(個人型確定拠出年金)ですが、2017年1月から公務員も運用できるようになりました。

iDeCoは月々の掛金が全額所得控除の対象となり、60歳以降に受け取る際も節税の恩恵を受けられます。

公務員と私学共済加入者は最大で月1.2万円・年間14.4万円までiDeCoに入ることが可能です。

⑤NISA

個人向けに一定額まで投資の利益を非課税で受け取れる税制優遇制度です。

2024年度より投資額が年間360万円に拡充され、非課税保有期間が無制限に制度改定されます。

今まで以上に税金対策と資産形成に役立つ優遇制度へパワーアップされるので、投資に悪いイメージをお持ちの方も堅実な銘柄での長期運用を検討してみてください。

⑥配偶者控除・扶養控除

先生は年末調整を職場がやってくれるので、取りこぼす人が少ないと思います。

所得が少ない配偶者や扶養家族がいると税金対策に繋がるので、こうしたメリットを含めてライフプランを立ててみてはいかがでしょうか?

賢い節税対策を

先生にできる節税対策を6つ解説致しましたが、これからできそうな対策はありましたでしょうか。

近年人気が高まっているふるさと納税は、食べ物から家具まで幅広い返礼品が揃っているので選ぶのも楽しく、慣れてしまえば毎年の楽しみにもなることでしょう。

ご家族がいる場合には、住宅ローン控除・生命保険料控除・配偶者控除・扶養控除はマストの節税対策です。

また、iDeCoやNISAに関しても老後の資産形成として利用する人が非常に増えています。

すべての対策を一度に行うことは難しいですが、自身に合った方法で賢く節税対策をしてみてください。